「投資はじめてみたい」、「株って?投資信託って?」「NISAってなに?」、そのような疑問をお持ちの方、これから株式投資による資産運用を始めてみたい方へ、説明します。

私は、投資歴4年半で、総資産の半分程度を、株・投資信託にして運用しています。4年8か月ほど続ける中で、これから始める方が最初に知っておいたらいいと思うことを紹介します。

なお、この記事は、2023年6月25日・7月9日にTwitterで行ったスペースの内容をまとめたものです。

前編の6月25日が「そもそも編」、後編の7月9日が「新NISA編」です。

本記事では、前編の「そもそも編」について、説明します。

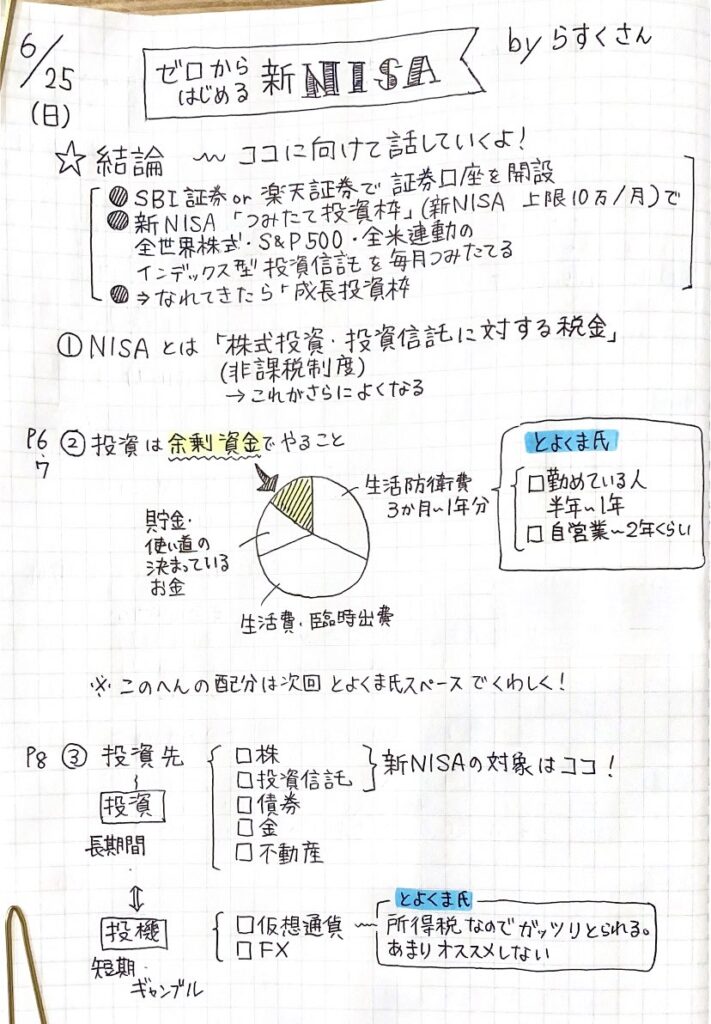

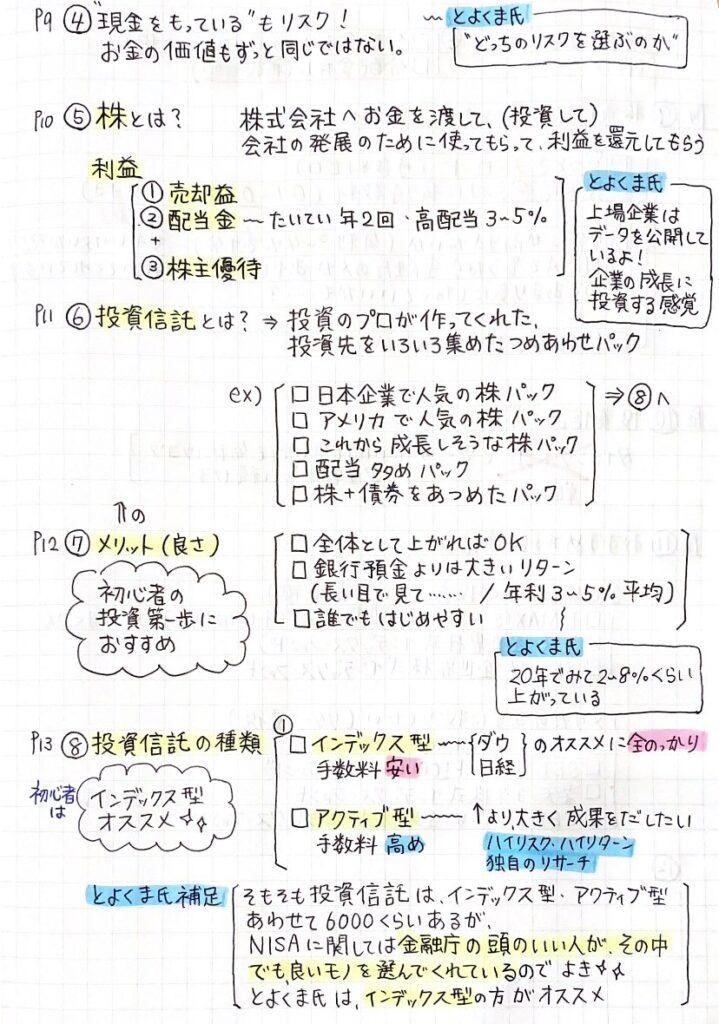

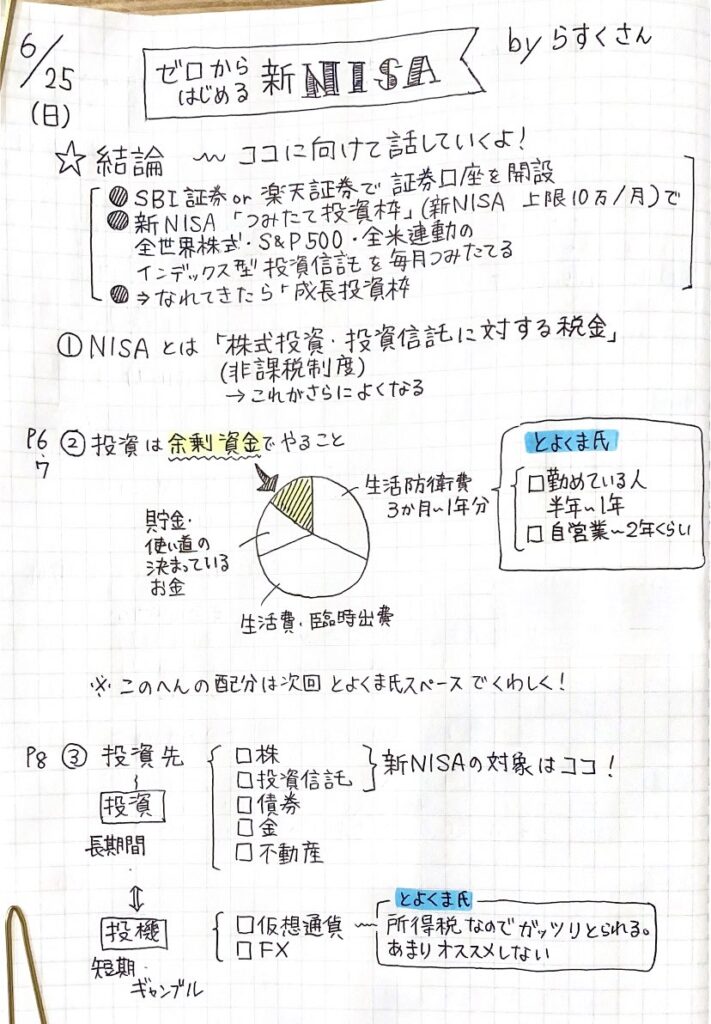

スペースの内容、つまりこのブログの概要をまとめると以下のとおりです。

[rtoc_mokuji title=”” title_display=”” heading=”” list_h2_type=”” list_h3_type=”” display=”” frame_design=”” animation=””]

結論(初心者へのおすすめな方法)

これから始めるのであれば、

SBI証券か楽天証券で証券口座を開設

全世界株式かS&P500か全米のいずれかの投資信託を

NISA制度を利用(新NISA口座)で

余剰資金(新NISAなら上限10万円/月)を「つみたて投資枠」で毎月積み立てる

さらに慣れてきたら、「成長投資枠」で、株も買ってみる

こちらが、まず初めてやる方へ、私のおすすめの方法です。

私は上の方法で株・投資信託による資産運用を始めて、以降4年以上ずっと続けています。

また、同じ方法をとっている方は多く、株取引を頻繁にやって儲けている人も、サブで、上記の投資もやっているという印象です。

ただし、投資は自己責任になりますので、「この方法が絶対いい!」「これが一番正しい!」というものはありません。

あくまで私個人のおすすめなので、この記事を読んでいただき、自分に合う方法を見つけてもらえたらと思います。

また投資は後で説明しますが、リターンがあるかわりに、リスクもあります。リターンが大きければ、リスクも大きいといえるでしょう。

もし「最適解」というのを強くアピールして、「この方法をしないとだめ!」と強制するような場合は、もしかしたら詐欺の可能性もあるので注意したほうがいいです。

自分の大事なお金なので、仕組みを理解・納得し、買い方・売り方を分かったうえで、自分の責任で決めることが大事です。

次の章から詳しい内容や用語について説明します。

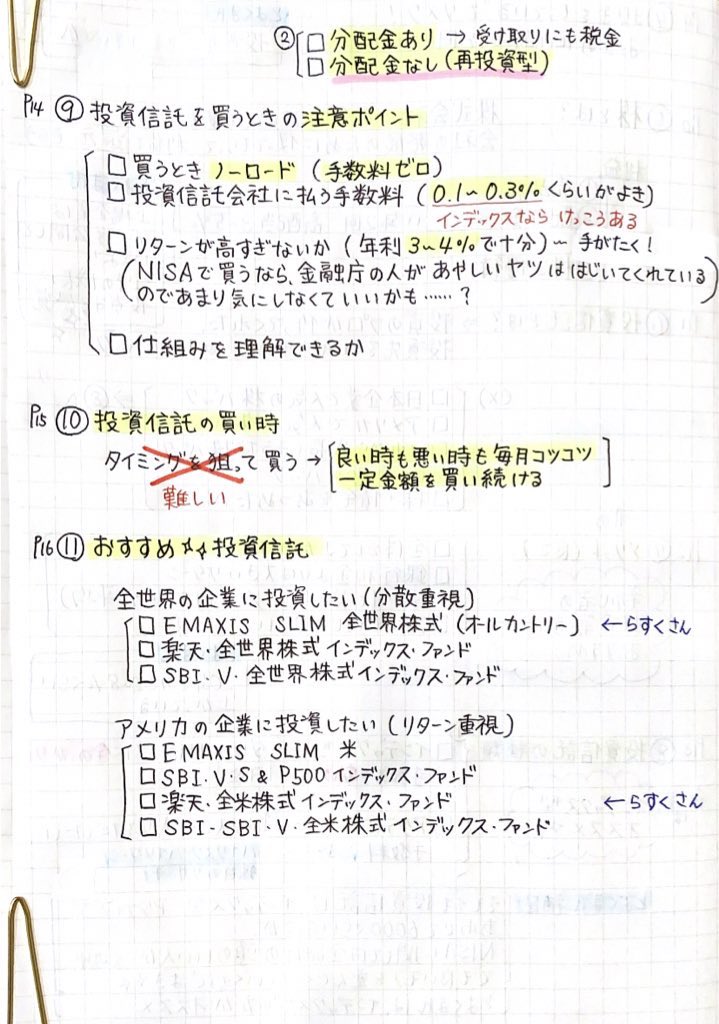

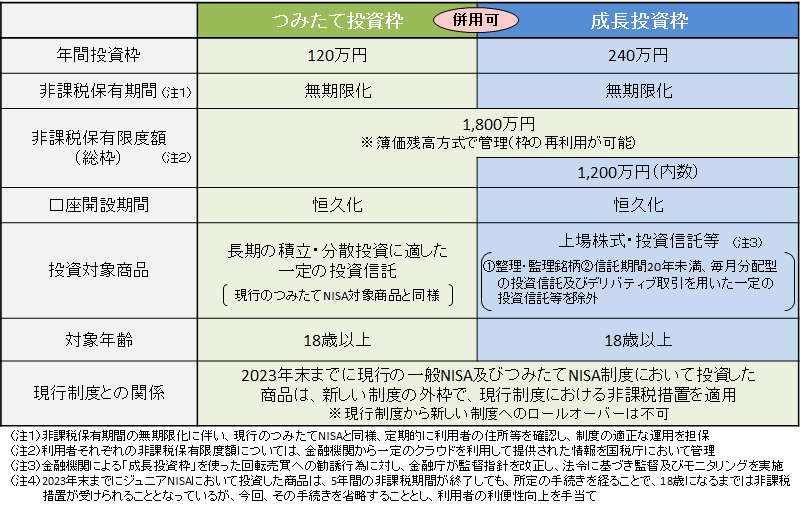

NISAとは

NISAとは、「株式投資・投資信託などの金融商品に対する税金の、国によるの優遇制度(非課税制度)」です。

これまでは「NISA」「つみたてNISA」という名前の優遇制度でしたが、2024年から、上記2つが統合し、新しい制度にかわります。

増税・増税の今に珍しく、2024年からの新しいNISAは大盤振る舞いの税金優遇制度になっています

「新NISA(仮称:まだ正式な名前はありません)」の、概要は以下のとおりです。

新NISAについて詳しくは、後編の「新NISA編」の記事で説明します。

株式投資・投資信託については理解しており、手っ取り早く新NISAについてのみ知りたい方は以下の記事へどうぞ。

(※記事作成中です※)

投資・資産運用とは?

そもそも、資産運用とは、なんでしょう?

いろんな定義があるかと思いますが、「自分の資産のうち、当面使い道がないお金を働かせること」、と言えると思います。

例えば、当面使い道が予定されていないお金が10万円あった場合。

現在の銀行の預金利回りは0.001%程度のようですので、銀行にそのまま預けると、利息は年に1円しかつきません。

ですがこの10万円を投資信託にした場合はどうでしょう。

投資信託の運用利回りは3~4%程度と言われています。もし3%の場合、10万円を投資信託にして運用すると、年に3,000円程度が増えることが見込めます。

この理想通りだと、3,000倍?!

このことから、銀行に預けるより、投資信託にしたほうがお金が増える可能性がずっと高い、ということになります。

ただしここで注意しておきたいことは、

※投資は余剰資金でやることが大事※ ということです。

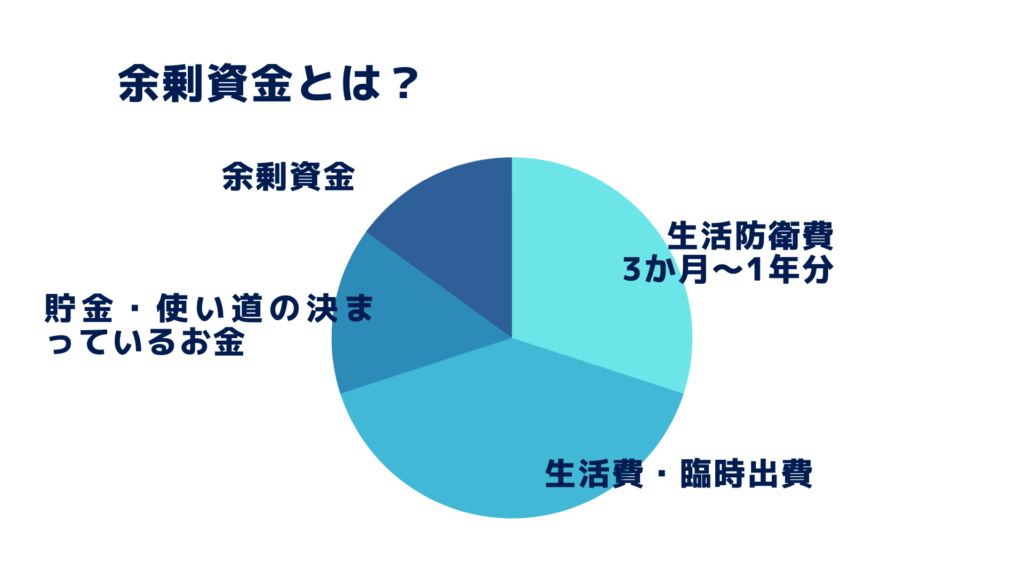

余剰資金とは、

自分の総資産を、「生活費・臨時出費」「生活防衛費」「貯金・使い道の決まっているお金」などに分けたときに、とくに使い道が当面ないお金です。

投資は、リターンが大きく魅力的ですが、同じくらいリスクもあります。

上がるということは、同じだけ下がる可能性もあるということです。

投資信託を買った結果、経済状況によっては、短期間でみるとお金が買った金額より減ってしまうこと(=含み損)は、本当によくあります。というか投資を始めた人は、少なくとも全員がどこかで1度は体験することと言えます。

投資は、特に最初は、一時的にお金が減ってしまっても狼狽しない、慌てない、困らない、減った時もそういうものとしてまた増えるときまで待てるような余剰のお金ですることをおすすめします。

投資先の種類は?

資産の運用先はいろいろあります。

有名なものとしては、以下などがあります。

- 株

- 投資信託

- 債券

- ゴールド・プラチナ

- 不動産 などなど

この中でも、特に株・投資信託は、自宅で簡単にできますし、毎日管理する手間がなく、リターンも銀行よりは見込める可能性があるため、おすすめです。

本記事では、株・投資信託による投資(資産運用)について説明します。

投資と投機のちがいとは?

なお、仮想通貨(ビットコイン)・FX(通貨のレート変動で儲ける)もありますが、

これらは、投資ではなく投機と呼ばれています

投資と投機の違いは、簡単に言うと以下のとおりです。

投資:将来的な利益を求めてお金を出資し、企業に使ってもらって、利益を還元してもらうこと。長期間でじわじわお金を増やすことを期待する。

投機:短期的な値動きの変動から利益を得ること。たくさんの人でお金を出資しあって、そのお金を奪い合い、誰かが損した分、誰かが儲かるという仕組み。(ゼロサムゲーム)

投機は、日々研究を重ねそれで生活したり億万長者になっているようなプロのトレーダーたちとお金を奪い合うというイメージです。

うまくいくとかなり大きいお金がもらえる代わりに、かなり大きなお金を失うこともあります・・・。

投機はよく考えて、仕組みを理解してから参加したほうがいいです。

とくに仮想通貨の場合は、利益に対する税金も結構大きく、今回説明する株式投資とも違っていますので、始める場合はよく調べましょう。

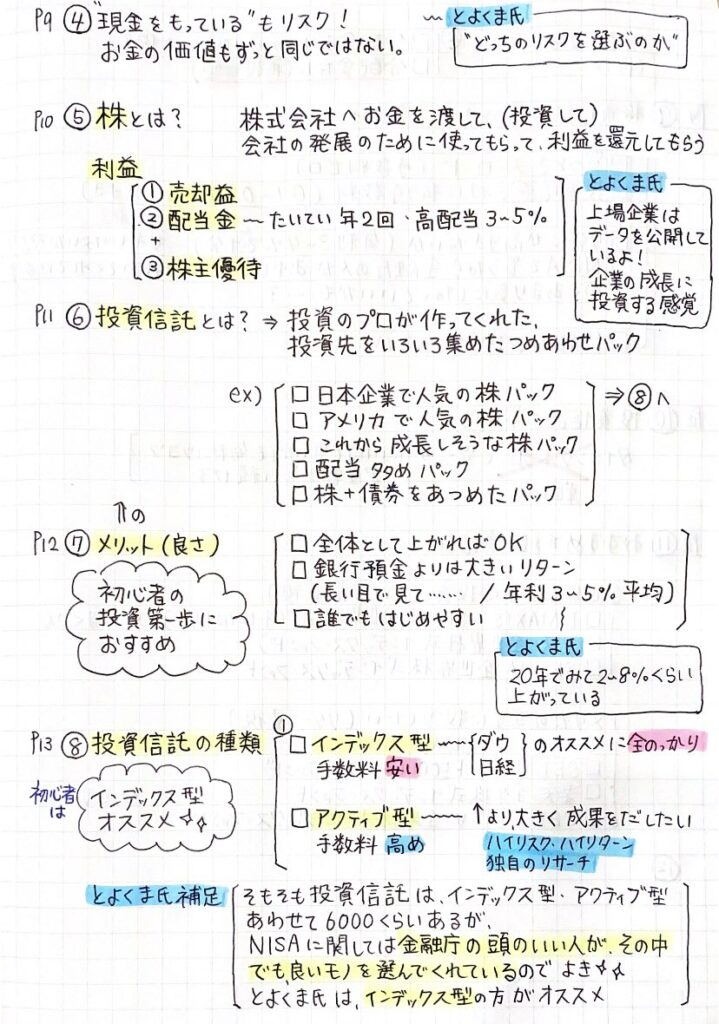

現金の価値も変動する

たとえば近年、物価が見直されており、物価は上がっています。

物価が上がると、例えば、これまでは100円で買えたパンが、同じもののはずなのに120円払わないと買えないということになります。

100円で買えたものが、同じお金では買えなくなる。これはつまり現金の価値が下がっているということとも言えます。

また、同じことで、銀行に3,000万円を預けている場合、今でしたら家が一軒買える金額ですが、20年度にも同じ金額で家が一軒買えるのかは分かりません。

もし物価が上がっていれば、4,000万円ないと家が買えないということになるかもしれません。

つまり、現金だけをもっているというのも、物価変動などで価値が下がってしまうことがあるので、それはそれでリスクと言えます。

また、国としても、現金を銀行に置いておくだけでなく、リスクをとって投資をすることを勧める方向で動いています。

それがNISAという税金優遇制度です。

国が勧めているから良いというものでもないですが、税金の優遇はありがたいですし、現金を銀行に置いておいても利息はわずかしかありません。

投資の仕組みを理解して、初めてみるのもいいのではないでしょうか。

株とは?

株は、簡単に言うと、以下のような仕組みになっています。

企業(株式会社)は株というものを発行し、証券取引所(株式市場)で売買できるようになっています。私たちがいいなと思う企業の株を株式仕様で買うと、株が手に入ります。

企業は株を売って手に入れたお金を会社の発展に使います。そして、会社で生み出された利益を、自社の株を持っている人(株主)へ還元するということで、株主(私たち)は利益を得られるという仕組みです。

株の利益の得方としては、以下の2つがあります。

- 売却益(キャピタルゲイン)

- 配当金(インカムゲイン)

「売却益」(キャピタルゲイン)

「売却益」(キャピタルゲイン)は、株を買った金額より、高い値段で売ることで、差額を利益として得ることです。

株は、発行部数が限られていてみんながいつでも売り買いできるので、市場原理が働き、毎日毎秒値段が変動しています。

買いたい人が多いと株の値段は上がりますし、売りたい人が多いと株の値段は下がります。

企業が毎年発表する業績や、売り上げや、新商品が出たり、あるいは不祥事があったり、そのようなことで、みんなの買いたい・売りたい気持ちが動き、値段が変わります。

株を安く買って高く売ることができると、自分の利益が大きくなる、ということになります。

また、企業は基本的に今より業績を上げることを目指しているはずなので、長期間で見ると株の値段は右肩上がりになるはず、ということになります。

「配当金」(インカムゲイン)

「配当金」(インカムゲイン)は、企業が自社の株を持っている人に対して、会社の利益を配分する仕組みです。

会社の利益の状況で配当金の有無や増減を決定し、本決算時と中間決算時の、年2回支払う会社が多いです。

配当金を支払う時期は企業によって異なります。決算時に配当金を配る権利を持っている人を確定し、その3か月後に配当金を配ります。

3月決算(9月中間決算)の会社が多いので、3月と9月に権利が確定し、6月と12月に配当金が配られることが多いです。

利益の還元率は0.1%~5%くらいで、配当金をいくら配る予定かということは公表されているため、いつでも見ることができます。

配当金を出さない企業もありますし、一番高くて10%程度の配当金を出している場合もあります。

配当金は「株をもっていたらもらえる」ので、株を売らなくても持っているだけで、自動的に配当金がもらえます・・・!

なお、株の仕組みは日本だけでなく、全世界であり、証券口座を開けば、外国の企業の株も買うことができます。

なので、例えば、アメリカの「Apple」「Google(Alphabet)」といった企業の株も買うことができます。

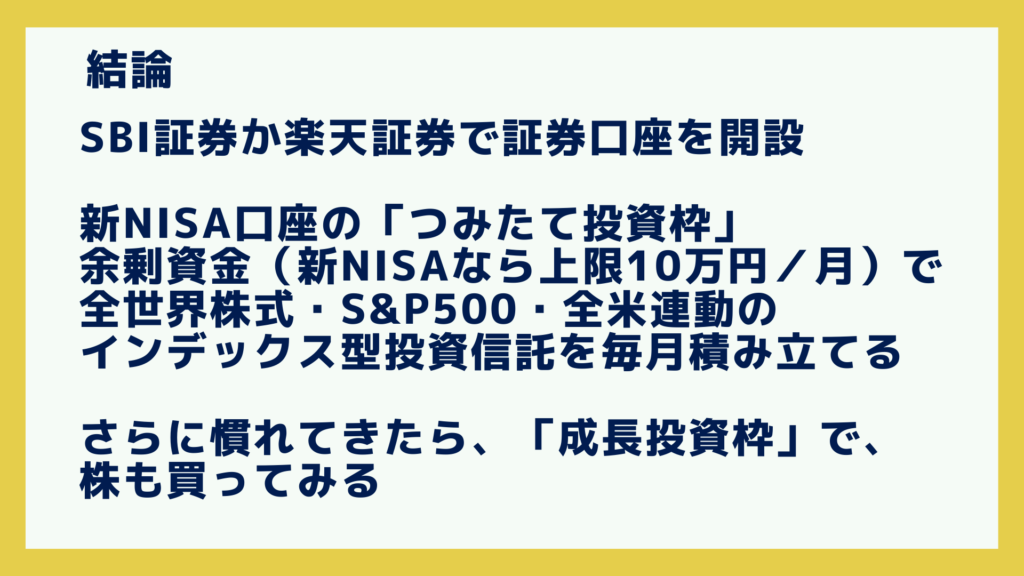

投資信託とは?

続いて投資信託について説明します。

投資信託とは、簡単に言うと、証券会社にいる運用のプロが作ってくれた、投資先をいろいろ集めた詰め合わせパックです。

株・債券などに投資・運用する商品があり、運用先・運用のルール・成果などを見て、自分がほしいと思うものを買うことができます。

詰め合わせにはいろんな種類があります。

詰め合わせパックの例としては、例えば以下などがあります。

- 日本企業で人気の株を集めた詰め合わせパック

- 日本企業でこれから成長しそうな株を集めた詰め合わせパック

- 日本企業で配当が多い株を集めた詰め合わせパック

- アメリカの企業で人気の株を集めた詰め合わせパック

- 株と債券を集めた詰め合わせパック などなど

投資信託の良さ

投資信託の良さとして、以下の3つがあげられます。

- 全体として上がればOK(リスク少ない)

- 銀行預金よりは大きいリターンが期待できる

- だれでも始めやすい

例えば100万円を投資しようと考えた場合、

1つの企業の株に100万円全部使った場合、企業が儲かったらいいですが、業績が悪いとお金が増えず、倒産したら0になってしまいます。

1つの企業の業績にすべてが左右されることに・・・!

一方、投資信託は企業の詰め合わせパックで、複数の会社(500程度以上)を詰め合わせているようなイメージです。

例えば、1,000この企業を集めた詰め合わせパック(投資信託)を100万円で買った場合、

簡単に言うと、1,000この企業に1/1,000ずつ投資することになり、1つ企業が倒産しても、損失は1/1,000だけだし、逆に1つの企業が大成長したら、その利益を得られます。

また、企業というものは、どの会社であれそもそも常に業績を出し、前年より成長することを目指しており、1つずつの企業は業績が良かったり悪かったりしますが、集められた全体としては、常に少しずつ成長している可能性が高いです。

そして、企業が成長すれば、株価も上がります。

このように、投資信託は、たくさんの企業を集めてリスクを分散し、企業が全体でみて成長することで、少しでも利益を得られる可能性を高くするということをしてくれています。

しかも投資信託は、銀行預金の利息よりは利回りが良いことが多く、また証券口座を開設していれば、ボタン1つでいつでもだれでも簡単に購入することができます。

全体的には上がる可能性が高く(リスクが少なく)て、少なくとも銀行預金よりは大きいリターンが見込めて、誰でも始めやすいので、投資信託購入は初心者の第一歩としておすすめと言えます。

投資信託の種類

なお投資信託は大きく分けて以下の2つがあります

・インデックス型 →プロが指数に連動するように詰め合わせを作る。(指数とは、日本だと日経平均・TOPIX・アメリカだとS&P500など)手数料が低い

・アクティブ型 →プロが独自にリサーチして、詰め合わせを作る。インデックス以上の結果を得ることを目指す。プロの手が入っているので手数料が高い

インデックス型・アクティブ型、それぞれに良さがあり、アクティブ型に成績が良いものももちろんありますが、

アクティブ型は手数料が高いため、手数料負けしてインデックス型のパフォーマンスになかなか勝てないと言われているので、最初のうちは、インデックス型を選ぶほうがいい傾向にあります。

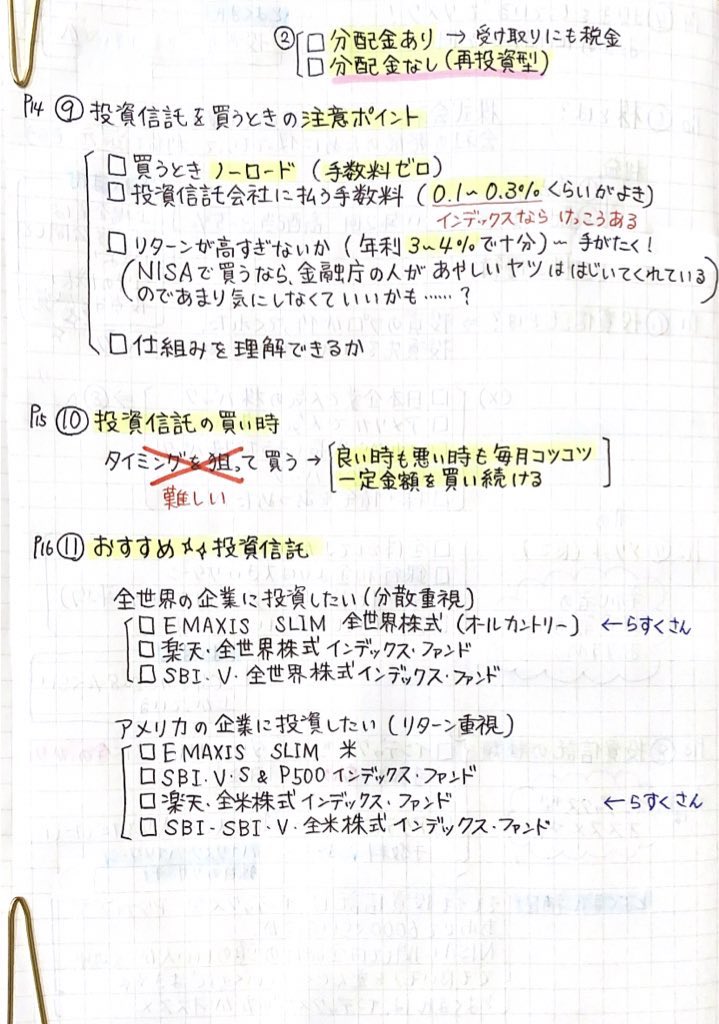

投資信託の分配金

また投資信託も、株の配当金のような、持っているだけでお金がもらえるものがあります。投資信託を持っていることで配られるお金は「分配金」と呼ばれています。

投資信託を購入する際は、「分配金あり」と「分配金なし(再投資型)」を選ぶことができる場合があります。

「分配金あり」は自分の証券口座にお金を配ってくれますし、「分配金なし(再投資型)」の場合は、分配金が出た場合は、その分で自動的に投資信託を買ってくれます。

どちらを選ぶかは人それぞれで、自分の好きなものを選択したらいいのですが、

投資信託購入の目的は長期でじわじわ運用して利益を得ることであること、分配金も再投資した方が、運用する投資信託が増えていくので、、長い期間で見ると結果的に一時的にお金をもらうより多くのリターンになることがが多いようです。

よって、長期的に運用してリターンを大きくしたい場合は「分配金なし(再投資型)」を選ぶ方がいいようです。

投資信託を買うときの注意ポイント

投資信託を買う際には、以下の点には注意しましょう。

- 手数料が高くないか

- リターンが高すぎないか

- 仕組みをなんとなくでもいいので理解できるものか

投資信託の手数料

まず手数料です。手数料は毎月(毎日)かかってくるコストになるので、長期間で運用を考える場合、バカにできません。

投資信託の手数料としては、主に以下の2つがあります。

- 購入時手数料 →購入時にかかる手数料

- 運用管理費用(信託報酬) →投資信託を運用するにあたり、投資信託を作ってくれているプロに支払う手数料

購入時手数料は、投資信託の販売会社へ支払う費用です。投資信託によっては、この費用がない場合もあり、ノーロードと呼ばれています。

可能であれば、ノーロードの投資信託を選びましょう。

次に、運用管理費用(信託報酬)は必ずかかってきてしまいます。

インデックス型の投資信託の場合、0.1%~0.3%くらいの信託報酬ものがたくさんあるので、まずはそこを目安として考えましょう。

購入する投資信託を手数料で決める必要はないですが、

ほぼ同じ内容の投資信託を複数の会社が出していて、選ぶような場合は、手数料がより安いものというのは、判断基準の1つとしたらいいと思います。

アクティブ型の場合は、1~3%程度の信託報酬がかかるものが多い印象です。

この時点でインデックス型と比較してアクティブ型は10倍程度の手数料(コスト)がかかってしまっているので、リターンとリスクをよく見て判断することをおすすめします。

投資信託のリターン・仕組みを理解する

投資信託のリターンは大事ですので、着目しましょう。

リターンが大きいことはもちろん良いことですが、投資の場合、リターン(お金が増える)が大きいことは、リスク(お金が減る)も同じくらいあるといえます。

リターンとリスクは表裏一体と考えましょう。

インデックス型の投資信託のリターンがどのくらいが適切かというのは、難しいですが、年利3~7%程度あれば十分と思います。

もしそれ以上の、例えばリターンが年利20%の投資信託がある場合、お金が減るリスクも同じくらいかもしれないと注意した方がいいです。

あんまりリターンが大きい場合は、詐欺商品の可能性もあるので、気を付けましょう。

また投資信託の中には、仕組みが複雑・分かりにくいというものもあります。

例えば、「日経平均ダブルインバース・インデックス」や「iFreeレバレッジ NASDAQ100」という投資信託がありますが、仕組みが理解できますでしょうか。

ある程度はわかって、自分は買ったらいいと判断できれば購入すればいいのですが、もし何を言っているか分からない、でも買いたいという場合は、まずは自分で調べてどんなものかをざっくりとでいいので理解して、それから購入する方がいいと思います。

自分の大事なお金なので、自分が分かるものに投資しましょう。

なお、次の記事で紹介するNISA(新NISA)を使って投資信託を買う場合、NISAは金融庁がよく精査して、購入できる投資信託や株を対象商品を決めてくれているので、よっぽどの詐欺商品は少ないと思われます。

具体的におすすめの投資信託

ここまで説明して、「じゃあ投資信託は一体何を買えばいいの?」という方へ、最初に買う方へ、私がおすすめの投資信託を紹介します。

こちらはすべてインデックス型・手数料が低いものです。

全世界の企業に投資したい

- eMAXIS Slim 全世界株式(オール・カントリー)

- 楽天・全世界株式インデックス・ファンド

- SBI・V・全世界株式インデックス・ファンド

アメリカの企業に投資したい

- eMAXIS Slim 米国株式(S&P500)

- SBI・V・S&P500インデックス・ファンド

- 楽天・全米株式インデックス・ファンド

- SBI-SBI・V・全米株式インデックス・ファンド

リスクを低くたくさん分散して投資したい

- eMAXIS Slim バランス(8資産均等型)

「全世界の企業に投資したい」の投資信託は、アメリカ・日本をはじめ様々な国の株を少しずつ集めた詰め合わせパックです。

「アメリカの企業に投資したい」の投資信託は、S&P500がついているものは、アメリカのトップ500の企業を集めた詰め合わせパックです。

全米株式がついているものは、アメリカのトップ500の企業を始めとしてその他にももっとたくさんのアメリカの企業を集めた詰め合わせパックです。

「リスクを低くたくさん分散して投資したい」の8資産均等型は、分散投資先を、株だけでなく、債券・リート(不動産)へも分散し、いろんな場所へ少しずつ投資する詰め合わせパックです。

リターン・リスクは以下の順になります。

リターンが多い順(リスクが少ない順)

S&P500>>全米株式>>8資産均等型

自分がどのくらいのリターンが良いか、どのくらいのリスクは嫌かを考えて、自分がいいなと思いものを選びましょう。

ちなみに私は、eMAXIS Slim 全世界株式と楽天・全米株式インデックス・ファンドをメインで買っています。

なお、私のおすすめの他にも様々な投資信託がありますが、手数料が低いインデックス型の投資信託を選びたい場合は、

三菱UFJ国際投信が提供するインデックスファンドシリーズである「eMAXIS Slim 」の中から選ぶのは、1つのおすすめの手です。

eMAXIS Slim は、シンプルで分かりやすく低コストであることが特徴のインデックスファンドシリーズです。

大きな特徴としては、以下2点があります。

- 信託報酬(手数料)が常にほぼ最安値

- 多くの証券会社で取り扱いがある

信託報酬については、他社が似た内容の投資信託の手数料を下げた場合は、eMAXIS Slimのすぐに追随して手数料を下げるレベルで最安値をずっとキープしています。

またeMAXIS Slimは複数の証券会社で取り扱いがあるため、自分が使っている証券会社を変えたいとなった時に、投資信託を別の証券会社の証券口座へ移動(移管と言います)することがしやすいようです。

迷ったらeMAXIS Slim !

ただし、同じ三菱UFJ国際投信で、「eMAXIS」シリーズもあり、そちらの方が手数料が少し高いので、購入時は間違いないようにご注意ください。

まとめ

今回は、これから株式投資による資産運用を始めてみたい方へ、最初に知っておいたらいいと思うことを紹介しました。

元となったスペースの内容の概要は、冒頭にも貼りましたがこちらのとおりです。

次の記事では、後編の「新NISA編」として、「新NISAとはどういうもの?どうやったらいいの?」をメインに説明します。

(※記事作成中です※)

以上、参考になったらうれしいです。